※当サイトには広告リンクが含まれています。

※当サイトには広告リンクが含まれています。

住宅ローン関連ニュース:

金利上昇で住宅ローンは減った?

2017年第1四半期の銀行貸出動向とフラット35実績

これまでの住宅ローン金利の推移を振り返ってみると、異次元緩和やマイナス金利政策などの影響もあって「史上空前の水準」まで低下しております。

そうした低金利は現在でも維持されているわけですが、一方、住宅ローン金利の変化を細かく見れば昨年の夏くらいからジワジワ上昇しているのも事実です。

これはもちろん市場金利が上昇しているからですが、ではなぜそのように市場金利が上昇しているかと言えば理由は大きく2つです。

まず1つ目は、日銀の新たな「金利操作付き金融緩和」によって、長期金利の操作目標が0%前後=−0.1%〜+0.1%に設定されたこと。

2つ目は、昨年11月のアメリカ大統領選挙でトランプ氏が勝利したことから、アメリカの金利が急上昇し、それに連動する形で日本の金利も上昇したこと、ですね。

実際に長期金利の推移をチェックしてみるとこうなっています。

確かに昨年7月末を底に金利が上昇してきていることが分かります。そのように市場金利も住宅ローン金利もジワジワ上昇している中で、住宅ローンの貸し出しが増えているのか減っているのか気になるところですが、そうした貸し出し動向を把握するために定点観測している2つのデータ=3か月に1度発表される日銀の「主要銀行貸出動向アンケート調査」と住宅金融支援機構の「フラット35の申請結果」の最新の数値をチェックしてみたいと思います。

ちなみに前回の記事はこちらです。

>>>マイナス金利で住宅ローンは増えた?2016年第4四半期の銀行貸出動向とフラット35実績

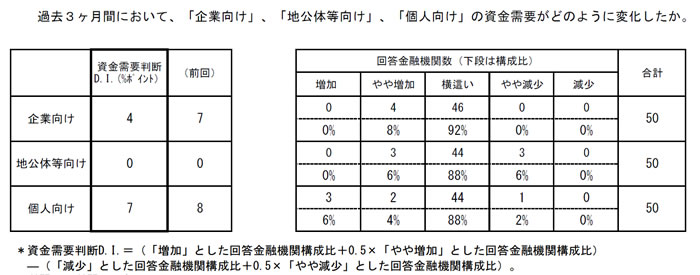

まず前者の日銀の「主要銀行貸出動向アンケート調査」ですが、調査期間が2017年3月9日〜2017年4月12日となっており、2017年第1四半期=1月〜3月がおおむねカバーされております。

では気になる個人の資金需要=ローン需要を見てみるとこのようになっています。

「個人向け」の欄を見てみると指数は前回1月の「8」から「7」へやはり低下しています。

ただ一方でその内訳をみると、「減少」と答えた金融機関は1つしかなく、88%の金融機関は「横ばい」、そして残り10%の金融機関が「増加」と回答しているわけですから、全体としては前期より増加したのは間違いなさそうです。

つまりはスローダウンしつつも個人客の資金需要は堅調だった、ということですね。

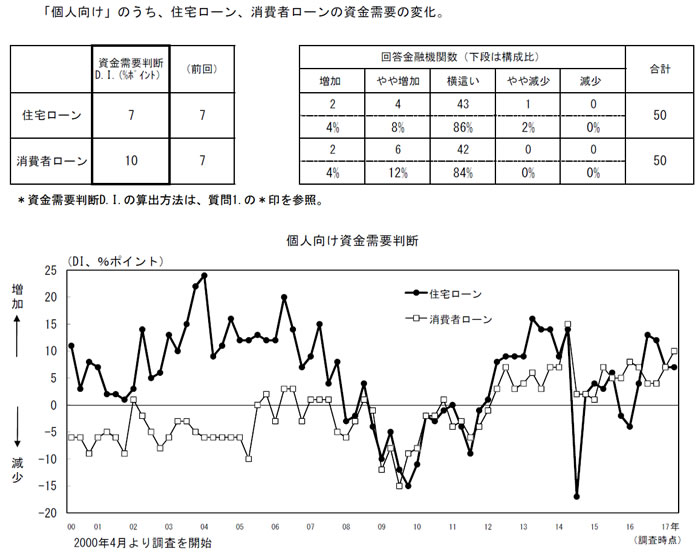

次にその個人の資金需要を「住宅ローン」と「消費者ローン」に分けてみるとこうなります。

ただこうして分けてみると住宅ローンについては「7」から「7」ということで前回から変化はないことが分かります。上記の通り金利が上昇傾向にあるのに住宅ローン需要に変化が見られないのは意外ですが、その理由は主に以下の通りでしょうか。

1.金利上昇にあわてて申し込んだ利用者が需要を底支えした。

2.金利上昇は逆風だったが例年の期末の住宅需要が底支えした。

3.多少金利上昇したとは言え、人気の変動金利や10年固定金利は低金利を維持したことから需要が底支えされた。

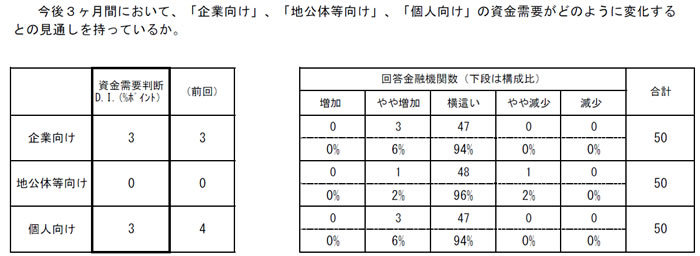

もし1、2が主要因であれば今後住宅ローン需要は減少していくことになりますし、3が主要因であれば住宅ローン需要は維持されることになります。というわけで、今後の住宅ローン需要の見通しをチェックしてみるとこうなっています。

個人の資金需要指数は前回の「4」から「3」に低下しており、またこの3ヶ月の指数である「7」からも明確に下がるということですね。

とすると今後、「住宅ローンの貸し出しが減っていく?」という印象を持ってしまいますが、ただその内訳をみるとこのようになっています。

・やや増加 : 6%

・横ばい : 94%

つまり「減少」と予想している金融機関は1つもなく、その点では正しい認識は「住宅ローンの貸し出しは引き続き好調」ということなのでしょうね。伸び率は鈍化するかもしれませんが。

そこから逆算すると、金利が上昇傾向にあるにも関わらず住宅ローン需要に変化が見られなかったのは、「多少金利上昇したとは言え、人気の変動金利や10年固定金利は低金利を維持したことから需要が底支えされた」と考えられるわけですがいかがでしょう?

もちろん仮説そのものが間違っている可能性はありますが・・・。

ちなみに上記の通り今回の「個人向け」の資金需要判断指数は前回の「8」から「7」に下がったわけですが、その内訳を再掲するとこうなります。

・住宅ローン : 7 → 7

・消費者ローン : 7 → 10

・・・つまり、個別には増えているか横ばいにも関わらず、全体は減少するという何だかよく分からないことが起きています。おそらく集計を間違えたわけではなく、金融機関が矛盾した回答を返してきたからなのでしょうけれど、だとすると回答には多少の不正確さがあるということですね。

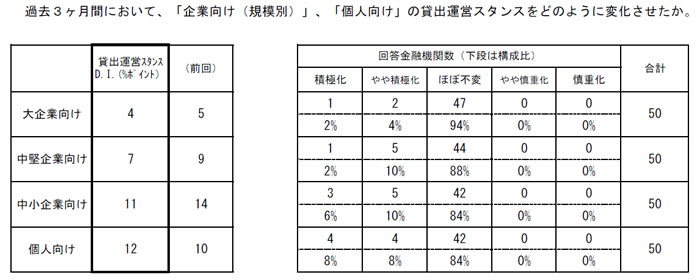

最後に金融機関の貸し出しスタンスの変化をチェックするとこうなります。まず過去3ヶ月はこう。

個人向けは前回の「10」から「12」に上昇しており、金融機関の積極姿勢が増していることが分かります。

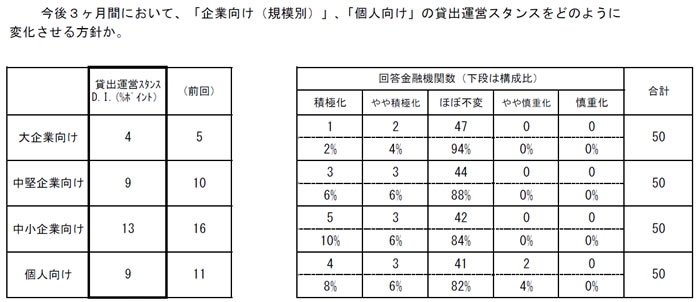

次に今後3ヶ月はこう。

残念ながら前回予想の「11」からも、今回の「12」からも低下予想の「9」ですが、その内訳はこうなります。

・積極化 : 8%

・やや積極化 : 6%

・ほぼ不変 : 82%

・やや慎重化 : 4%

ということで積極姿勢はまだまだ続くということですね。

さてここまでが日銀の「主要銀行貸出動向アンケート調査」結果ですが、もう1つの定点観測データである住宅金融支援機構の「フラット35の申請結果」をチェックしたいと思います。

まず前回の2016年10−12月期の申請・実績戸数は前年同期と比較するとこのようになっていました。

・フラット35申請戸数 : 27,171戸→33,003戸

・フラット35実績戸数 : 21,505戸→26,875戸

好調に増加したということですね。では今回の2017年1−3月期の申請・実績戸数はと言うとこういうことになります。

・フラット35申請戸数 : 33,167戸→29,290戸

・フラット35実績戸数 : 24,126戸→26,683戸

申請戸数は前年同期比で減少する一方、実績戸数は増加するという矛盾を見せていますが、恐らく実績戸数が増加したのは前期=2016年10−12月期の申請戸数が好調だったためであり、実態としては申請戸数の推移の方が正しく、2017年1−3月期のフラット35の申し込みはスローダウンしたということですね。

もちろん冒頭ご案内したようにこの期間の長期金利は上昇しているわけですから、フラット35の申し込みがスローダウンするのも当然と言えます。

ただ一方で上記「主要銀行貸出動向アンケート調査」では、過去3ヶ月の住宅ローン需要は「7」から「7」のままであり、その内訳をみても「横ばい」もしくは「増加」と回答した金融機関がほとんどですから、矛盾した回答のようにも見えますね。

この2つの回答結果が矛盾していないとすると、例の仮説がここでも有効になってきます。つまり、「多少金利上昇したとは言え、人気の変動金利や10年固定金利は低金利を維持したことから需要が底支えされた」

というわけですね。

要するに住宅ローンの新規貸し出し全体は好調だったものの、変動金利や10年固定金利の住宅ローンが増え、フラット35などの全期間固定金利の住宅ローンはその分減少している、という解釈です。

そうは言いつつ、金利がジワジワ上昇している中で住宅ローン全体では貸し出しが好調を維持したということであれば違和感を感じないでもないですが、より具体的な統計が発表されることを期待したいと思います。

なお、その気になる金利上昇傾向ですが、ここ数週間はむしろ低下傾向にありますね。「金利操作付き金融緩和」によって、市場金利も住宅ローン金利も「大きく下がることも大きく下がることもない」のが実情かと思いますが、多少なりとも金利低下が続くことを期待したいと思います。

参考になさってください。

<日本住宅ローンプランニング編集部>

・「主要銀行貸出動向アンケート調査」日銀

住宅ローン お役立ちコンテンツ

- トップページ

- New! 2024年5月の住宅ローン金利比較・ランキング

- New! 2024年5月のフラット35金利比較・ランキング

- 住宅ローン金利推移と住宅ローン金利動向について

-

- SBI新生銀行 住宅ローン口コミ・評価と金利推移

- イオン銀行 住宅ローン口コミ・評価と金利推移

- 住信SBIネット銀行 住宅ローン口コミ・評価と金利推移

- 楽天銀行 住宅ローン/フラット35口コミ・評価と金利推移

- auじぶん銀行 住宅ローン口コミ・評価と金利推移

- 三菱UFJ銀行 住宅ローン口コミ・評価と金利推移

- りそな銀行 住宅ローン口コミ・評価と金利推移

- みずほ銀行 住宅ローン口コミ・評価と金利推移

- 三井住友銀行 住宅ローン口コミ・評価と金利推移

- ソニー銀行 住宅ローン口コミ・評価と金利推移

- 東京スター銀行 住宅ローン口コミ・評価と金利推移

- みずほ信託銀行 住宅ローン口コミ・評価と金利推移

- 三菱UFJ信託銀行 住宅ローン口コミ・評価と金利推移

- 住宅ローンシミュレーション(シュミレーション)について

- 住宅ローン審査の9大基準 落ちた理由は?対策は?

- 最新住宅関連ニュース :

-

- New![確定!2024年5月の住宅ローン金利動向]変動金利は据え置き、固定金利は+0.1%程度上昇(2024/05/01)

- New![速報!2024年5月の住宅ローン金利]三菱、みずほ、住信SBIの金利は?(2024/04/30)

- [速報!2024年5月のフラット35金利]フラット35=1.83%、フラット20=1.44%(2024/04/26)

- [2024年4月の消費者物価指数]総合指数は+2.7% 前月比-0.1%(2024/04/22)

- [2024年5月のフラット35金利予想]前月比+0.07% フラット35金利1.89%?(2024/04/19)

- [2024年5月の住宅ローン金利予想]変動はほとんど変わらず、固定は+0.1%程度上昇(2024/04/16)

- 人気![住宅ローン金利予想2024]住宅ローン固定金利は-0.3%程度低下へ 変動金利は大きな変化なし(2024/1)

- 人気!住宅ローン金利タイプランキング、当サイトお勧めタイプは何位?FRK2023年調査(2023/11)

- 全てのニュースはこちら

- 住宅ローンの基本 :

-

- New!火災保険は銀行が勧めてきたものを利用して良い? (2019/11/25)

- 住宅ローンの疾病保障はお得? (2019/10/19)

- 保証料ありとなし、どっちの住宅ローンがお得? (2019/09/14)

- 提携ローンのメリット・デメリット (2019/08/03)

- フラット35と民間住宅ローン、どっちがお得? (2019/07/06)

- 固定金利型は固定期間終了後の優遇金利に注意! (2019/06/23)

- 変動金利の5年ルール・125%ルールはついている? (2019/05/25)

- 住宅ローンはネット銀行とリアル銀行、どちらがいい? (2019/04/21)

- 借入は変動金利でも資金計画は固定金利で (2019/04/06)

- 借入金利、優遇金利、基準金利、店頭金利、実際の金利はどれ?注意点は? (2019/03/16)

- 売買契約の前に住宅ローン審査を受けた方が良い理由 (2019/02/16)

- 借地権での物件購入は住宅ローンの借入が大変! (2019/02/03)

- つなぎ融資の代わりに住宅ローンの「分割実行」という手も! (2019/01/20)

- 便利で貸すこともできるマンション、一生住める戸建て 注意点は? (2019/01/13)

- 新築or中古 住宅ローンを利用しやすいのはどっち? (2019/01/06)

- 物件が決まれば住宅ローン審査の前に家族に相談を! (2018/12/15)

- 忘れていませんか、住宅購入の諸費用!どれくらいかかる? (2018/11/24)

- 住宅ローンの頭金=自己資金、いくら必要?ゼロでもいい? (2018/11/03)

- 住宅ローン借りるなら早い方がいい?遅い方がいい? (2018/10/27)

- 住宅ローンの借入期間は何年にすべき?35年でいいの? (2018/10/13)

- 住宅ローンでよく聞く「返済負担率」って何? (2018/10/06)

- 住宅ローンは年収の何倍まで借りてよい? (2018/09/14)

- 全ての住宅ローンの基本はこちら

- 地価動向について

- 住宅ローン減税/住宅ローン控除について