※当サイトには広告リンクが含まれています。

※当サイトには広告リンクが含まれています。

[2019年1月の住宅ローン金利予想]

変動は据え置き、固定は−0.05%程度引き下げへ

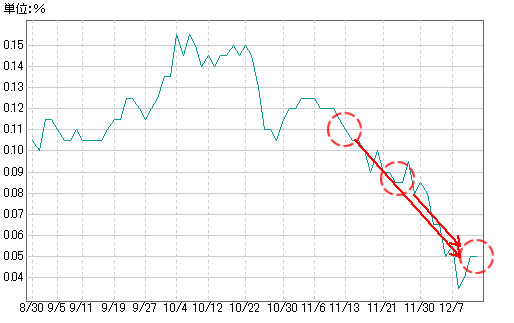

長期金利は前月の0.110%から0.050%に低下

■長期金利グラフ(グラフ期間:3年)

12月も中旬となりました。つまりは2018年もあと数週間で終わりということです。早いものです・・・。

さて例年この時期は、翌3月末の住宅需要期に向けて住宅ローン需要も徐々に高まってくるタイミングです。さらに来年秋に消費税増税が迫っておりますので、そろそろ駆け込み需要が起こる気もします。

加えて冬のボーナスも新規借り入れや借り換えの後押しとなりますね。今年の冬のボーナスは過去最高の見通しですが、読者の皆さんの場合はいかがでしょうか・・・。

いずれにせよこれから住宅ローン市場は相応に盛り上がってくると思いますが、一方気になるのが今年7月以降の金利上昇の動きですね。果たして来月=2019年1月の住宅ローン金利はどうなるのでしょうか?

それを占うためにも、まずはいつものようにこれまでの金利推移を振り返れば、何と言っても衝撃的だったのがもう2年半以上前となってしまいましたが、2016年1月末に発表された「マイナス金利政策」です。金利がマイナスになるというのは想定外でしたが結果的に住宅ローン金利も劇的に低下しました。

しかしそうした金利低下も2016年後半には反転しました。2016年9月に発表された新たな金融緩和の枠組み=「金利操作付き金融緩和」と、2016年11月のアメリカ大統領選挙でトランプ氏が勝利してからの「トランプラリー」によって、長期金利はプラス水準まで回復しています。

今後のさらなる金利上昇に対する不安が募るわけですが、ただ長期金利が大きく上昇するかと言うとそれはなさそうです。と言うのも日銀による「金利操作付き金融緩和=イールドカーブコントロール」で長期金利は「0%前後」に操作されることになっているからですね。

長期金利のグラフに−0.1%と0.1%の線を足してやれば、これまで日銀の思惑通り長期金利がコントロールされてきたことが分かります。

しかし。

この7月に、日銀が長期金利の変動幅をこれまでの2倍まで容認すると発表しました。従来の変動レンジが「−0.1%〜+0.1%」だったのに対して今後は「−0.2%〜+0.2%」になるということですね。

あくまで「変動幅の拡大」ではありますが、これまでの経緯を踏まえれば長期金利は更なる上昇を目指すものと思いますので、実質的に「金利上昇容認」ということです。実際、長期金利は10月くらいまで予想通り上昇していたわけですが・・・ここ最近はむしろ低下傾向ですね!先月のこの時期が0.110%で本日が0.050%ですから、従来の上限である0.1%も下回ってきました。

住宅ローン利用者としてはホッと一息というところでしょうか。

ではなぜ長期金利がそのように下落傾向にあるかと言えば恐らくその理由は以下2つですね。

・株価の下落傾向

・アメリカの長期金利の低下傾向

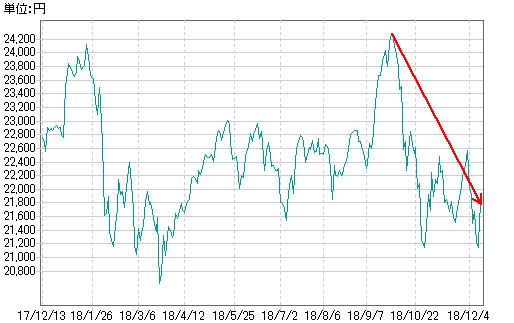

日経平均の過去1年のグラフはこのようになっています。

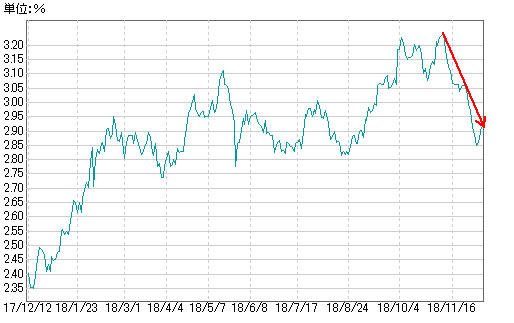

確かに10月以降、株価は下落傾向です。次にアメリカの長期金利はこうなっています。

こちらも低下傾向ですね。節目である3%を下回っています。

こうした株価および金利の低下傾向の背景にあるのは「ハードブレグジット懸念」や「米中貿易戦争」もありますが、より大きな不安としては「世界経済の景気後退懸念」ということではないかと思います。

とすると壮大な材料なだけにこうした株価下落&金利低下トレンドはもうしばらく続きそうですね。「世界的な景気後退」を期待される方はいないとは思いますが、住宅ローン利用者としてはこうしたチャンスをしっかり活かしたいものです。

ただそうは言いつつ実体経済は好調に推移しています。やはりメインシナリオとしては調整局面が終われば再び株価は上昇に転じ、それに伴い長期金利は新たな「上限」である0.2%に向かって再上昇していくものと思います。

とすると住宅ローン金利もまた+0.15%程度上昇する可能性が高いということですね。

ただ仮に+0.15%程度上昇したとしても引き続き住宅ローン金利は低水準にとどまることに加え、今回の「金利上昇容認」と同時に発表された金融政策の見通し=フォワードガイダンスによって当分の間低金利が維持されると「約束」されました。その点では過剰に反応する必要はなさそうです。

特に住宅ローンの「変動金利タイプ」についてはそもそも長期金利上昇の影響を受けないことに加え、金利上昇リスクが後退しましたのでますます有利となっています。人気がさらに高まりそうですね。

ちなみにその金融緩和がいつ終了するのかという点ですが、来年秋の消費税増税後に景気が相応に落ち込むとすれば金融緩和はむしろ拡大しないといけないかもしれませんし、

「プライマリーバランス黒字化」や「GDP600兆円達成」などの政策目標を考慮すれば実際には2020年代後半まで続くということですかね?

少子高齢化を背景に永遠に続く可能性すらあります。つまり我々が想像する以上に長い間、低金利が継続するかもしれないということです。

上記の通り7月に 「長期金利変動幅拡大」=「実質的に金利上昇容認」と言う流れが出来てしまいましたので、潜在的な金利上昇リスクは多少高まった気もしますが、しかしそれでも全体的に見れば低金利が維持される可能性が高いわけで、「金利が上昇した場合」の試算は当然必要だとしても、「金利が上昇しなかった場合」の試算も併せて行っておいた方が良さそうです。

住宅ローンは金額が大きいですからね・・・。

[2019年1月の住宅ローン金利予想]

毎度前置きが長くなって恐縮ですが、大まかな金利の動きや背景を踏まえた上で、ここから来月=2019年1月の住宅ローン金利を具体的に予想していきたいと思います。

まず金利環境としては日銀のイールドカーブコントロールによって長期金利は「−0.2%〜0.2%」のレンジ内で推移していくものと思いますので、住宅ローン金利もまた最大0.4%の幅の中で動いていくと考えられます。だとすると来月の住宅ローン金利は基本的に「大きく下がることも大きく上がることもない」ということですね。

その上で、もう少し細かく過去3ヶ月の長期金利の推移をみるとこうなっています。

1ヶ月前の11月中旬の長期金利の水準と比較しても、メガバンク各行が金利を決定したであろう11月下旬ごろの金利水準と比較しても明確に低下しています。今のところ「−0.05%」程度の低下余地でしょうか。

念のため11月25日前後の国債金利と本日現在の国債金利との差をチェックしてみるとこうなります。

◆11月25日前後の国債金利と本日の国債金利の比較

・1年 : −0.16% → −0.17% (−0.01%低下)

・10年 : 0.10% → 0.06% (−0.04%低下)

・20年 : 0.61% → 0.58% (−0.03%低下)

・30年 : 0.82% → 0.80% (−0.02%低下)

やはり全般的に低下していますね!加えて冒頭ご案内しているように今後住宅ローンの需要期に入ってくることを勘案すれば、戦略的に金利を引き下げる銀行も出てきそうです。

そうしたわけで 1月の住宅ローン金利の予測としては「固定金利タイプは全体的に−0.05%程度の引き下げになる」としておきたいと思います。

場合によっては−0.1%程度金利を引き下げてくるところもあるかもしれませんね。

次に住宅ローン「変動」金利タイプについて。

人気の住宅ローン金利タイプと言えば変動金利ですが、この変動金利タイプのベースとなるのは長期金利ではなく「短期金利」です。

そしてこの短期金利については日銀の「ゼロ金利政策」によって一足早く金利ゼロに到達したことに加え、日銀が完全にコントロールしているために上がることも下がることもなくずっと「超・低金利」を維持してきました。

では12月13日現在の代表的な短期金利である「無担保コール翌日物」金利はと言えば「−0.062%」とマイナス水準を維持しています。1ヶ月前の金利は「−0.067%」でしたから、ほぼ同じ水準を維持し、引き続き「異次元の低金利」だと言うことです・・・マイナスですからね。

加えて日銀のこうしたゼロ金利政策=短期金利の引き下げ政策もまた、十分なインフレ状態となるまで続けられますから、「相当の長期間」継続されるのは間違いありません。

そしてそのように短期金利の低下がまだまだ続くとすれば、それはつまり、住宅ローン変動金利タイプもまだまだ低金利が続くことを意味します。

繰り返しになりますが、そもそも少子高齢化が進む日本では、円安や増税などの一時的な要因を除けば、「十分なインフレなど永遠に起こらない」かもしれませんしね。

住宅ローン金利が上昇した、低下した、と言ってもそれはあくまで10年固定や20年固定といった「固定金利タイプ」の話であり、「変動金利タイプ」は基本的にはゼロ金利政策が復活した2008年12月以降の約10年間全く上昇していません。

住宅ローンの変動金利タイプをご検討の方は、長期金利の変動に一喜一憂する必要は全くない、ということです。

2018年7月からのフォワードガイダンス公表によって金利上昇リスクが後退していますので尚更、変動金利タイプに追い風が吹いていると言えそうです。

「変動金利が変動しない」という何とも不思議な状態となっているわけですが、参考になさってください。

[補足:これまでの金利動向と金利上昇リスクについて]

補足として、2000年からの長期金利の推移を振り返るとこのようになっています。

2016年 はマイナス水準にあったわけですから当たり前ですが、長期金利は現在も「歴史的な低水準」にあることがよくわかります。ぜひこのチャンスを生かして、毎月の住宅ローン返済額を大いに削減していただければと思います。

一方で。

このグラフからあえて金利上昇リスクを探るとすれば、前回の景気回復局面である2003年〜2006年ごろの金利推移を見てみると、2003年には長期金利が0.5%前後という当時の過去最低水準まで下がったのち、その後1.5%近くまで跳ね上がっていることが分かります。

たかが1.5%ではあるのですが、されど1.5%と言えます。仮にそのように金利上昇すれば住宅ローン金利も当然、相応に上昇することになります。

2003年当時、世界経済の見通しが大きく好転したことや、小泉政権への期待、りそな銀行への公的資金注入により金融不安が大幅に後退したことに加え、「VaR」と呼ばれるリスク管理手法に起因する「VaRショック」と名づけられた「国債の投げ売り」が金利上昇を加速させたと言われてますが、どのような理由であれ長期的に見れば、金利が上昇する可能性というのはゼロではありません。

もちろんそれは「長期的に見れば」ということであり、上記の通りマイナス金利政策や「金利操作付き金融緩和」が実行されている現状では金利が極めて上がりにくいことには変わりません。

しかしそれでも今の歴史的な低水準からすれば、いつかは「多少なりとも」上昇する可能性があります。実際のところ長期金利は2016年当時のマイナス水準からは脱却し、プラス水準に回復していますね。

金利上昇リスクを過度に心配する必要がないというのは申し上げた通りですが、お伝えしたいのは今が住宅ローンの借り入れ・借り換えの絶好の機会だと言うことですね。細かな金利変動に左右されることなく、ぜひ検討を進めていただきたいと思います。

みなさんが来月も最高の住宅ローンに出逢えることを祈っております。

<日本住宅ローンプランニング編集部>

住宅ローン お役立ちコンテンツ

- トップページ

- New! 2024年5月の住宅ローン金利比較・ランキング

- New! 2024年5月のフラット35金利比較・ランキング

- 住宅ローン金利推移と住宅ローン金利動向について

-

- SBI新生銀行 住宅ローン口コミ・評価と金利推移

- イオン銀行 住宅ローン口コミ・評価と金利推移

- 住信SBIネット銀行 住宅ローン口コミ・評価と金利推移

- 楽天銀行 住宅ローン/フラット35口コミ・評価と金利推移

- auじぶん銀行 住宅ローン口コミ・評価と金利推移

- 三菱UFJ銀行 住宅ローン口コミ・評価と金利推移

- りそな銀行 住宅ローン口コミ・評価と金利推移

- みずほ銀行 住宅ローン口コミ・評価と金利推移

- 三井住友銀行 住宅ローン口コミ・評価と金利推移

- ソニー銀行 住宅ローン口コミ・評価と金利推移

- 東京スター銀行 住宅ローン口コミ・評価と金利推移

- みずほ信託銀行 住宅ローン口コミ・評価と金利推移

- 三菱UFJ信託銀行 住宅ローン口コミ・評価と金利推移

- 住宅ローンシミュレーション(シュミレーション)について

- 住宅ローン審査の9大基準 落ちた理由は?対策は?

- 最新住宅関連ニュース :

-

- New![確定!2024年5月の住宅ローン金利動向]変動金利は据え置き、固定金利は+0.1%程度上昇(2024/05/01)

- New![速報!2024年5月の住宅ローン金利]三菱、みずほ、住信SBIの金利は?(2024/04/30)

- [速報!2024年5月のフラット35金利]フラット35=1.83%、フラット20=1.44%(2024/04/26)

- [2024年4月の消費者物価指数]総合指数は+2.7% 前月比-0.1%(2024/04/22)

- [2024年5月のフラット35金利予想]前月比+0.07% フラット35金利1.89%?(2024/04/19)

- [2024年5月の住宅ローン金利予想]変動はほとんど変わらず、固定は+0.1%程度上昇(2024/04/16)

- 人気![住宅ローン金利予想2024]住宅ローン固定金利は-0.3%程度低下へ 変動金利は大きな変化なし(2024/1)

- 人気!住宅ローン金利タイプランキング、当サイトお勧めタイプは何位?FRK2023年調査(2023/11)

- 全てのニュースはこちら

- 住宅ローンの基本 :

-

- New!火災保険は銀行が勧めてきたものを利用して良い? (2019/11/25)

- 住宅ローンの疾病保障はお得? (2019/10/19)

- 保証料ありとなし、どっちの住宅ローンがお得? (2019/09/14)

- 提携ローンのメリット・デメリット (2019/08/03)

- フラット35と民間住宅ローン、どっちがお得? (2019/07/06)

- 固定金利型は固定期間終了後の優遇金利に注意! (2019/06/23)

- 変動金利の5年ルール・125%ルールはついている? (2019/05/25)

- 住宅ローンはネット銀行とリアル銀行、どちらがいい? (2019/04/21)

- 借入は変動金利でも資金計画は固定金利で (2019/04/06)

- 借入金利、優遇金利、基準金利、店頭金利、実際の金利はどれ?注意点は? (2019/03/16)

- 売買契約の前に住宅ローン審査を受けた方が良い理由 (2019/02/16)

- 借地権での物件購入は住宅ローンの借入が大変! (2019/02/03)

- つなぎ融資の代わりに住宅ローンの「分割実行」という手も! (2019/01/20)

- 便利で貸すこともできるマンション、一生住める戸建て 注意点は? (2019/01/13)

- 新築or中古 住宅ローンを利用しやすいのはどっち? (2019/01/06)

- 物件が決まれば住宅ローン審査の前に家族に相談を! (2018/12/15)

- 忘れていませんか、住宅購入の諸費用!どれくらいかかる? (2018/11/24)

- 住宅ローンの頭金=自己資金、いくら必要?ゼロでもいい? (2018/11/03)

- 住宅ローン借りるなら早い方がいい?遅い方がいい? (2018/10/27)

- 住宅ローンの借入期間は何年にすべき?35年でいいの? (2018/10/13)

- 住宅ローンでよく聞く「返済負担率」って何? (2018/10/06)

- 住宅ローンは年収の何倍まで借りてよい? (2018/09/14)

- 全ての住宅ローンの基本はこちら

- 地価動向について

- 住宅ローン減税/住宅ローン控除について